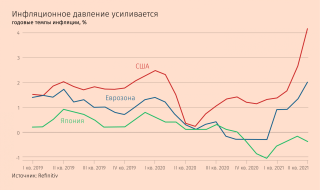

Когда-то ведущие центральные банки четко знали, что делать для сдерживания инфляции. Но сегодня, когда им приходится иметь дело с экономическими последствиями пандемии коронавируса, консенсус относительно мер, необходимых для обеспечения медленного и стабильного роста цен, развалился.

Раньше центробанки устанавливали процентные ставки исходя из прогноза инфляции таким образом, чтобы удержать ее около своей цели в 2%. Но сейчас денежные власти крупнейших развитых стран идут разными путями.

ОЭСР на этой неделе предупредила, что в инфляционном вопросе «необходимо сохранять бдительность», но любая попытка повысить процентные ставки должна «зависеть от ситуации в конкретной стране, и нужно руководствоваться устойчивым улучшением ситуации на рынках труда, признаками длительного сохранения инфляционного давления и изменениями в политике бюджетных властей». Определение столь расплывчатое, что любой центральный банк может заявить, что его политика соответствует этим критериям.

- Федеральная резервная система США изменила позицию, чтобы дать себе больше свободы в оценке инфляционной ситуации и усилить приоритет на обеспечении занятости.

- Управляющие Европейским центральным банком спорят, стоит ли более терпимо относиться к превышению инфляцией его цели.

- Банк Японии бьется над повышением инфляционных ожиданий среди потребителей, но безуспешно.

Наиболее радикально стратегию пересмотрела ФРС США. В прошлом году ее председатель Джером Пауэлл объявил о новом подходе к проведению денежно-кредитной политики. В течение десятилетий ФРС практиковала превентивное повышение процентных ставок, чтобы не допустить усиления инфляционного давления. Теперь же центробанк будет более настойчиво стремиться к обеспечению полной занятости; такая стратегия, по уверению его руководителей, принесет пользу большему числу американцев, включая людей с низким заработком и представителей меньшинств.

После того как инфляция после финансового кризиса 2008–2009 гг. долгое время не достигала цели в 2%, ФРС теперь намерена позволить ей в течение некоторого времени превышать эту цель. Так она пытается сформировать ожидания компаний и потребителей, что процентные ставки будут оставаться низкими в течение длительного времени, и тем самым побудить их тратить деньги, а не сберегать.

«Я внимательно оцениваю риски по обе стороны пути», которым будет следовать ФРС, заявила во вторник член совета управляющих Лаел Брейнард. Она старается «тщательно отслеживать» данные об инфляции, чтобы увидеть, не пойдет ли она «неблагоприятным путем», но одновременно «внимательно оценивать риски слишком скорого сворачивания» стимулирующей денежной политики.

Но критики заявляют, что стратегия ФРС подходит для ситуации, когда правительство проводило осторожную бюджетную политику, как до пандемии, а теперь, в период масштабного наращивания долга и госрасходов, инфляция может выйти из-под контроля, если ФРС будет ждать слишком долго. Некоторые даже говорят о возможном повторении 1970-х гг., когда рост цен достигал двузначных значений. Публикация в пятницу данных о повышении в апреле на 3,1% базового индекса личных потребительских расходов, на который ориентируется ФРС, может усилить подобные опасения среди некоторых наблюдателей. Более традиционный индекс потребительских цен и вовсе прибавил 4,2% в годовом исчислении.

Банк Японии уже пять лет назад пообещал, что будет пытаться добиться превышения цели по инфляции, однако, несмотря на все его усилия, темпы роста цен даже не подобрались к заветным 2%. После пандемии практически ничего не изменилось: инфляционного давления в Японии не наблюдается, рост расходов остается крайне медленным.

Домохозяйства и компании в стране уверены, что инфляция останется на уровне, близком к нулевому, что делает практически невозможным достижение цели центробанка. «На формирование инфляционных ожиданий в Японии сильно влияет не только наблюдающийся сейчас уровень инфляции, но и прошлый опыт, а также сложившиеся [за последние десятилетия] нормы поведения», — сказал недавно председатель Банка Японии Харухико Курода.

Что касается ЕЦБ, то он сейчас анализирует свою денежную политику (результаты будут объявлены в сентябре), и управляющие ведут жаркие споры о том, какой она должна быть. Олли Рен, член совета управляющих ЕЦБ и председатель финского центробанка, недавно заявил: «С точки зрения экономического и социального благополучия имеет смысл согласиться на некоторый период превышения [цели по инфляции], принимая во внимание то, что долгое время инфляция ее не достигала».

Но исполнительный директор ЕЦБ Изабель Шнабель считает, что это может оказаться слишком рискованным. Хотя центробанку не стоит чрезмерно реагировать на превышение цели по инфляции, Шнабель «скептически» относится к тому, чтобы устанавливать формальную цель на основе среднего значения за определенное время, которое бы включало периоды и пониженной, и повышенной инфляции. «Какой продолжительности должен быть период, за который нужно рассчитывать среднее значение? Как центробанк должен сообщать об этом? Я лично не думаю, что мы должны следовать этой стратегии», — заявила она в мае.

Некоторые экономисты не видят в этих спорах особого смысла. По их мнению, денежная политика стала настолько нетрадиционной и стимулирующей, что у центробанка не осталось эффективных инструментов для расширения поддержки экономики. Так, в частности, считает Ричард Баруэлл, директор по макроаналитике BNP Paribas Asset Management. Хотя инфляция в еврозоне впервые с 2018 г. достигла в мае 2% (цель ЕЦБ определяется как «около, но ниже 2%»), потребуются масштабные бюджетные вливания или просто удача, чтобы она удерживалась на этом уровне в течение длительного периода, считает он. «Если только в Европе не появится масштабный фискальный стимул в стиле Байдена или подавляющие инфляцию силы неожиданно не исчезнут, размер денежного стимулирования, необходимый для удержания инфляции выше 2%, гораздо больше, чем может предоставить ЕЦБ», — уверен Баруэлл.

Если это так, ФРС придется в ближайшие месяцы в одиночку делать непростой выбор. Инфляция заметно превышает цель центробанка, спрос растет, экономика переживает бум, и ФРС нужно будет решать, стоит ли ее тормозить и как это сделать наиболее безопасным способом.

Руководители ФРС собираются обсуждать способы сворачивания некоторых мер поддержки, но не дают никаких оснований предполагать, что могут пересмотреть свою новую стратегию. Ускорение инфляции в последнее время они называют «преходящим» явлением, а не устойчивым трендом.

Стратегия эта разработана для текущей ситуации в мире, где «занятость растет медленно, темпы потенциального роста ниже, ниже базовая инфляция и поэтому ниже процентные ставки», заявил на прошлой неделе заместитель Пауэлла Рэндал Куорлз.

Я не беспокоюсь о возвращении в 1970-е гг.»

Перевел Михаил Оверченко